Levantamento aponta que, nos formulários de referência da CVM, apenas 152 empresas possuem relatórios de sustentabilidade; destas, 30 usam metodologia.

O termo ESG (Environmental, Social and Governance) surgiu pela primeira vez em 2004, no documento Who Cares Wins, publicado pelo Pacto Global da ONU, em parceria com o Banco Mundial. Naquele momento, o objetivo foi encorajar as instituições financeiras a incorporar a análise dos fatores ESG das empresas nas decisões de investimentos.

Porém, somente agora, acentuado pela pandemia mundial (Covid-19), observa-se um fortalecimento do assunto ESG entre as empresas, investidores e a sociedade em geral como verificado em recente pesquisa realizada pelo Pacto Global, da ONU. Com crescimento significativo e um volume seis vezes maior do que o ano anterior, foram coletados, nos meios digitais, mais de 22 mil conteúdos sobre o assunto.

Outras pesquisas também apontam o destaque ao tema ESG, como a realizada pelo Global Network of Director Institutes (GNDI), informando que 85% dos 1.964 conselheiros consultados acreditam que, no longo prazo, teremos maior foco em questões ESG, de sustentabilidade e de geração de valor para as partes interessadas (os “stakeholders”).

Do mesmo modo, pesquisa da McKinsey aponta que 83% dos líderes executivos e profissionais de investimento dizem que esperam que os programas ESG contribuam com o aumento de valor para os acionistas (“shareholders”) nos próximos cinco anos.

Para demonstrar suas práticas em ESG, as organizações precisam usar o disclosure dessas informações, que na maioria são compostas por informações não-financeiras.

Já em 2012, durante a Conferência Rio+20 da ONU, o artigo 47 do documento “The Future We Want” encorajava as empresas, especialmente as listadas em Bolsa ou de grande porte, a considerarem as informações socioambientais em seu ciclo de divulgação.

Desde então, surge uma verdadeira “sopa de letrinhas”, como é dito informalmente entre os executivos.

São siglas como CDP, CDSB, DJSI, GRI, IIRC, ISE, ISO 26000, PRI, TCFD, SASB que representam algumas das diferentes organizações e iniciativas que procuram definir modelos, também chamados de framework, para que as empresas possam mensurar e relatar seu desempenho de sustentabilidade aos investidores e outras partes interessadas.

Os agentes reguladores de mercado de todo o mundo também pressionam para esse movimento de disclosure, como já discutido na Comissão Europeia para a nova diretiva de relatórios corporativos de sustentabilidade.

No fim do ano de 2020, a Fundação IFRS, organização mundial que estabelece regras e padrões das demonstrações financeiras das empresas, fez uma consulta pública para deliberação de uma padronização de relatórios com informações ESG, obtendo mais de 500 respostas do mundo todo.

No Brasil também há iniciativas nesse mesmo sentido. No início desse ano, a Comissão de Valores Mobiliários (CVM) colocou em audiência pública o Edital 09 que prevê profundas alterações na Instrução Normativa 480 no que diz respeito à divulgação de questões ESG pelas empresas e teve mais de 50 respondentes, assim como proposta colocada em audiência pública pelo Banco Central do Brasil.

Nesse sentido, uma das metodologias de reporte que as empresas brasileiras vêm adotando para divulgar suas iniciativas ESG, é o Relato Integrado, já previsto pela Resolução 14/2020 da CVM.

Documento da OCDE mostra que 75% das empresas internacionais consultadas utilizam o Relato Integrado, atrás apenas do relatório elaborado com base no Global Reporting Initiative (GRI).

Analisando os Formulários de Referência arquivados na CVM em 2020, categorias A e B que totalizam 617 empresas, apenas 152 informam que possuem relatórios de sustentabilidade. Porém, ao analisá-los individualmente, identificamos que 44 informam adotar a metodologia do Relato Integrado, sendo que 14 empresas pertencem a grupos econômicos e divulgaram o mesmo relatório, resultando em 30 Relatos Integrados.

Com esses 30 relatórios, comparamos com o ESG score da base de dados da Refinitiv (ex-Thomson Reuters) e encontramos o ESG score para 23 empresas, sendo essa a amostra final para a análise a seguir.

Foi elaborado um Índice de Relato Integrado (IRI), com base no framework do International Integrated Reporting Council (IIRC), que consiste na aderência dos relatórios publicados para os seis capitais definidos no framework.

Esse índice foi gerado a partir da aderência em 60 indicadores, sendo 10 para cada capital. A escala para mensurar a aderência aos capitais é composta por três critérios: “0” quando não há informações para o capital; “0,5” quando as informações do capital são incompletas, e; “1” quando as informações cumprem totalmente a descrição do capital estabelecido no framework do IIRC.

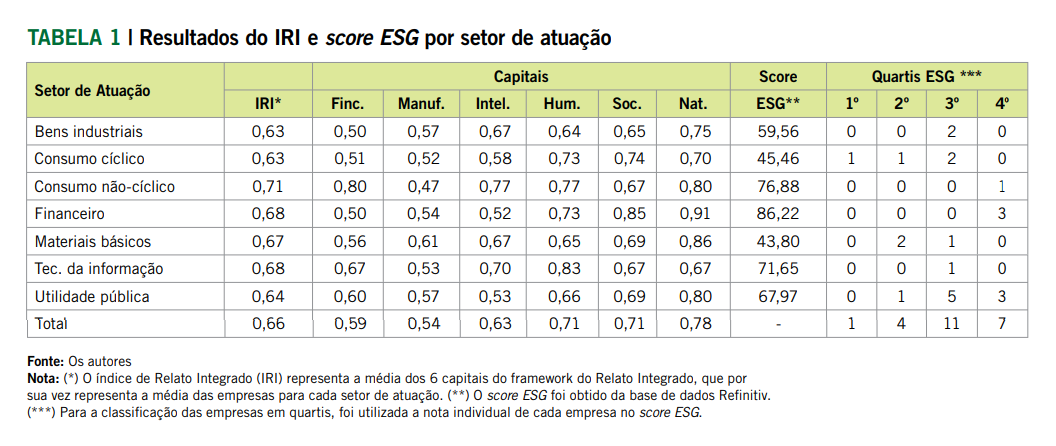

Apesar da amostra não ser homogênea em termos de setor de atuação das empresas que divulgaram o Relato Integrado, a Tabela 1 indica que a média geral do IRI foi de 0,66 com destaque para os setores de consumo não-cíclico, financeiro, tecnologia da informação e materiais básicos que obtiveram resultados maiores que a média geral.

Já os resultados obtidos pelos setores de bens industriais e utilidade pública, estão abaixo da média geral. Analisando de forma individual, a pontuação mais alta do IRI foi de 0,78 e a mais baixa foi de 0,47, demonstrando que ainda há uma grande oportunidade de melhoria do disclosure pelas empresas que usam o framework do IIRC.

Ainda na Tabela 1, observa-se que o capital natural obteve o melhor resultado dentre os demais capitais com média de 0,78. Como este é um tema de muito destaque no meio da sociedade nos últimos anos, observa-se que as empresas têm concentrado esforços na divulgação deste capital sendo a mais baixa pelo setor de tecnologia da informação.

Já os capitais, financeiro e de manufatura, apresentam os resultados mais baixos, o que pode ser motivado pelo fato de empresas divulgarem somente o necessário sem incorrer em custos adicionais para o capital financeiro. Para o capital manufaturado, a possível razão pela baixa divulgação pode ser o sigilo sobre os processos industriais.

Essas mesmas empresas que divulgam o Relato Integrado apresentam um desempenho ESG também muito heterogêneo. Empresas de setores de materiais básicos e consumo cíclico tem um desempenho abaixo de 50% (medindo de 0 a 100%).

Na segregação das empresas pelos quartis, apresentado na Tabela 1, destaca-se que há uma empresa com ESG score abaixo de 25%, enquanto que a maioria das empresas da amostra está no terceiro e quarto quartil, ou seja, 11 empresas com ESG score entre 50,01% a 75% e 7 empresas com score acima de 75%.

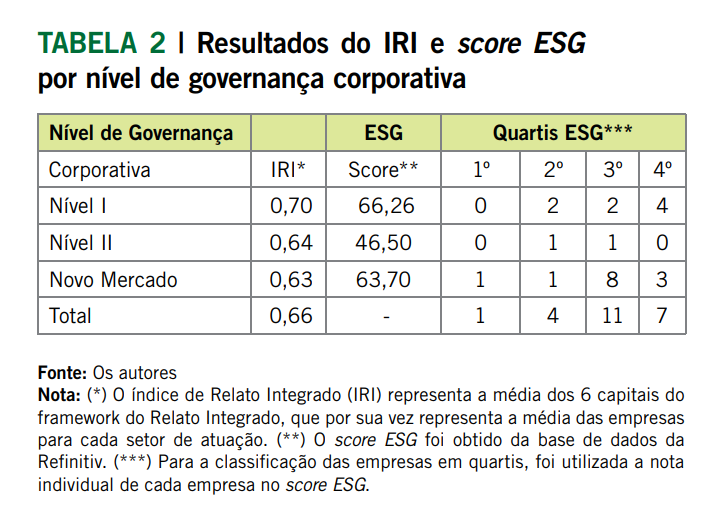

A Tabela 2 apresenta o IRI e o ESG score por nível de Governança Corporativa da Bolsa de Valores, a B3.

Os resultados indicam que quanto maior o nível de governança menor é o índice de disclosure pelo índice do Relato Integrado. O baixo score de ESG dessas empresas de maior nível de governança também corrobora com este resultado.

Uma possível resposta para este achado pode ser explicada pela motivação destas empresas já atuarem em ambientes com as melhores práticas de governança corporativa e entenderem que não precisam melhorar o disclosure dos capitais do framework do Relato Integrado.

Na divisão por quartil, o destaque fica para uma empresa do Novo Mercado, nível máximo de governança corporativa, onde seu ESG score foi classificado no quartil mais baixo, o primeiro com nota de até 25%.

No Brasil, apesar de ser ainda um pequeno grupo de empresas, o Relato Integrado já é um framework em resposta ao ESG, mas é importante ressaltar que ainda há um longo caminho para a consolidação deste framework ou até surgir um outro como padrão nacional.

Fonte: https://www.spacemoney.com.br/geral/artigo-relato-integrado-como-resposta-ao-esg/167565

*Alexandre Sanches Garcia é coordenador dos cursos de Pós-graduação da FECAP e coordenador do Centro de Pesquisa em Mercado de Capitais e Relações com Investidores.

*Rodrigo Lopes da Luz é membro do Conselho de Administração do IBRI e coordenador do Centro de Pesquisa em Mercado de Capitais e Relações com Investidores.

*Sandra Regina de Oliveira é mestranda em Administração na FECAP.